Che tu sia un piccolo o un grande risparmiatore, quando ti avvicini per la prima volta al mondo degli investimenti devi scegliere tra un approccio “growth” o “value” il che vuol dire privilegiare la “crescita” o il “valore” di un titolo.

Personalmente credo che negli investimenti non sia conveniente seguire la cosiddetta “saggezza convenzionale” che, il più delle volte, si riduce a fare quello che fanno tutti, a seguire pedissequamente la massa e ad essere trattato come il Parco Buoi.

Preferisco l’approccio “contrarian”. Cosa significa? Quali sono i risultati?

L’atteggiamento contrarian significa in sostanza investire in modo diverso dalla massa, sia quando è evidente che gli altri stiano sbagliando (facile), sia quando questa cosa è molto meno evidente (parecchio più difficile).

Un investitore contrarian crede, fortemente, che il parco buoi possa condurre i titoli (ad esempio le azioni di un’azienda) a prezzi non corretti; cerca queste incongruenze e le sfrutta, investendo laddove ai più appare folle. Può capitare quindi di comprare azioni con un prezzo basso perchè in quel momento tutti cercano di liberarsene e vendere azioni quando tutti le comprano perchè presi dall’entusiasmo di guadagni futuri. Questo modus operandi è applicabile ad un settore, un intero mercato, a livello micro o macro.

Attenzione però: andare contro la massa può essere una buona strategia e può essere (spesso) più profittevole della media, ma non vale sempre. Incaponirsi su una scelta errata, soprattutto se ogni evidenza dice che si sta sbagliando, è miopia.

Prima facevo accenno all’investimento “value”. In effetti c’è una grossa similitudine tra il contrarian ed il value: entrambi gli approcci cercano investimenti il cui prezzo è “sbagliato” e che in quel dato momento sono sottovalutati dal mercato. Entrambi cercano quel differenziale di valore reso famoso da Benjamin Graham, quello sconto sul valore intrinseco di un’azienda che, visto prima o visto in maniera diversa, rende un investimento una scelta vincente.

Alcuni addirittura associano i due concetti e parlano di “contrarian e value investing”. Non è esattamente così, ci sono delle differenze:

- le metriche che portano un investitore value ad entrare sul mercato in un determinato momento sono quelle che per lui contano davvero;

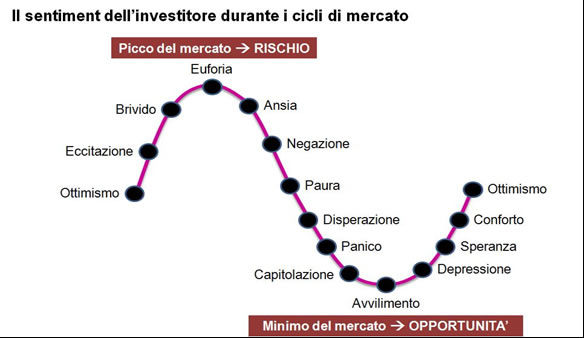

- un contrarian guarda il “sentiment” del mercato, considera qual è la percezione degli investitori su un singolo titolo in quel momento, si nutre delle notizie che circondano la società in esame, legge i report degli analisti, magari parla anche con l’azienda stessa, il management e gli azionisti. Se si accorge di avere scoperto un piccolo tesoro interviene, sennò desiste.

Volete qualche esempio di investitori contrarian? Warren Buffett vi dice niente? E Jim Rogers, Marc Faber, George Soros? Il leggendario John Templeton era un contrarian, così come Sam Zell, popolarmente conosciuto come il “padre dei REITs” (i fondi che investono nel mercato immobiliare). Poi ci sarebbe David Dreman, penna autorevole della rubrica Contrarian su Forbes. E infine citerei anche John Neff e Mark Ripple.

Concludo presentandovi un esempio.

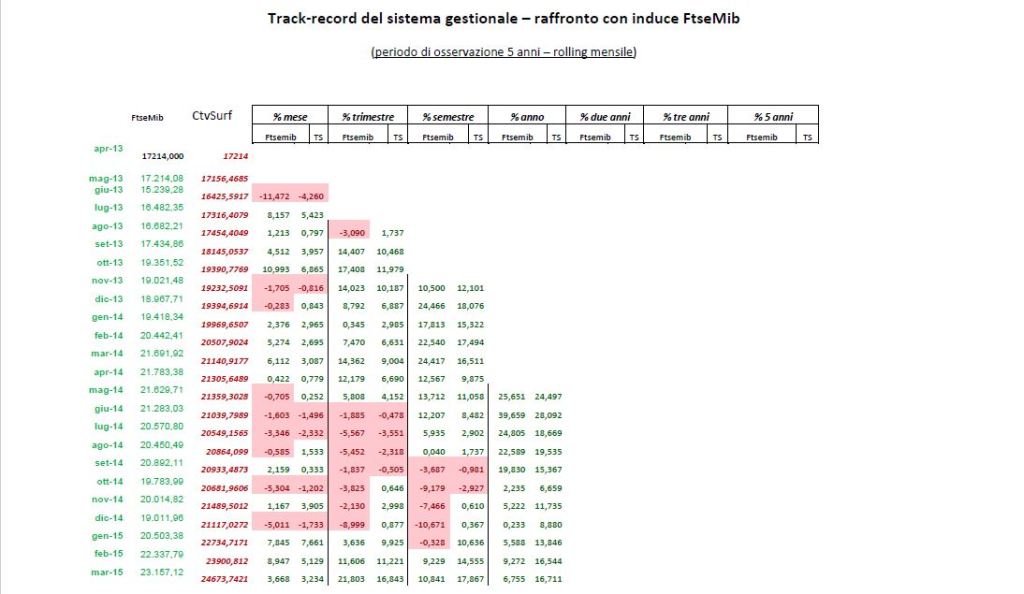

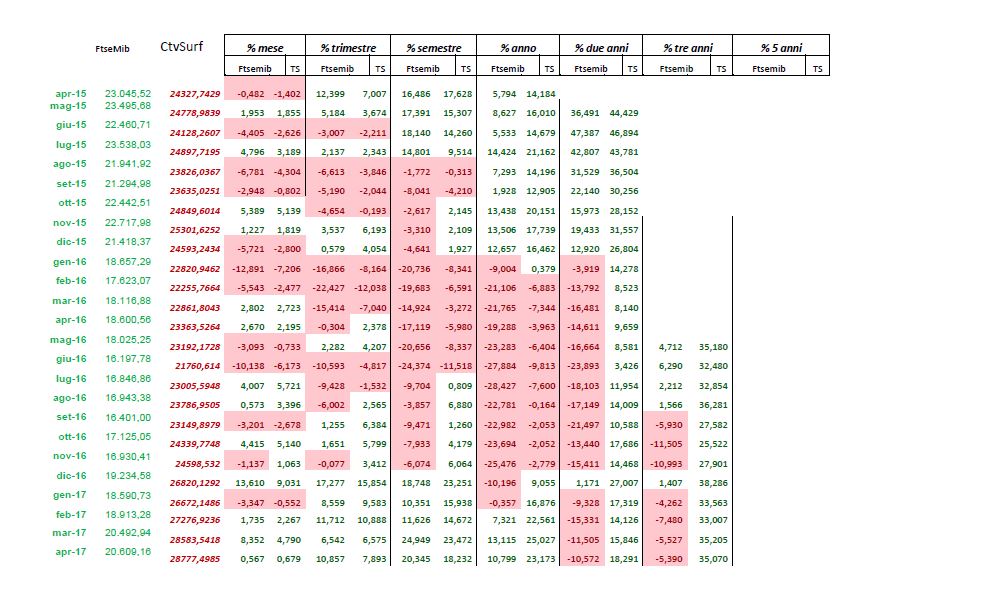

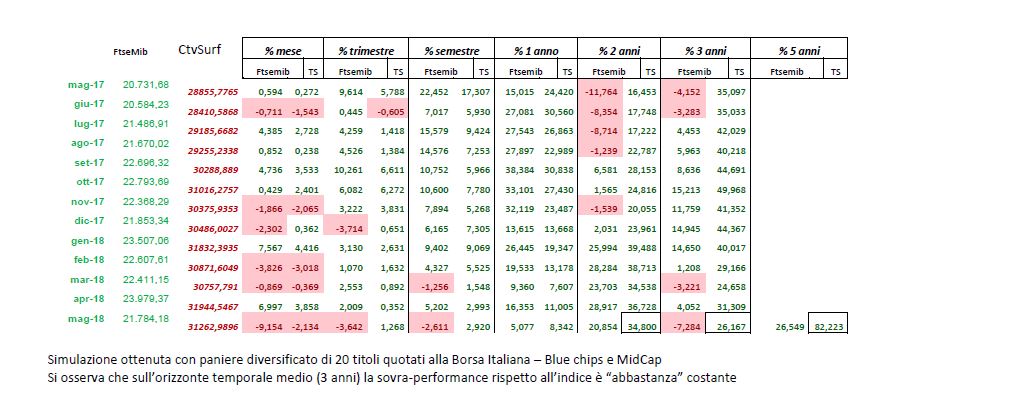

Mettiamo di voler investire un importo pari al valore dell’indice di riferimento (FtseMib) ad aprile 2013.

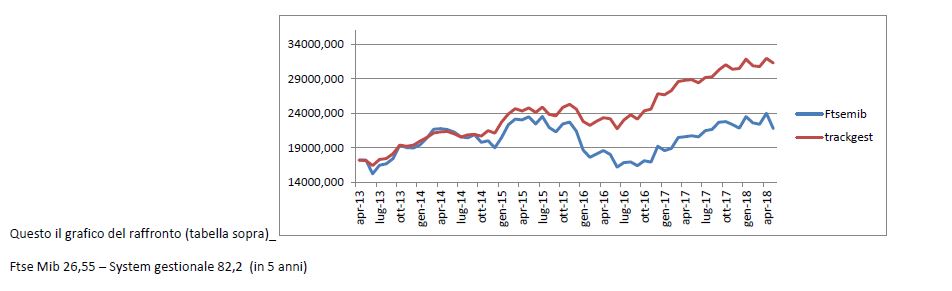

Questo è lo storico dell’indice vs il nostro modello di gestione (ASW).

FtseMib Vs AlgoSurfingWave

26,55% – 82,2% in 5 anni

Essere “contratian” paga abbastanza?

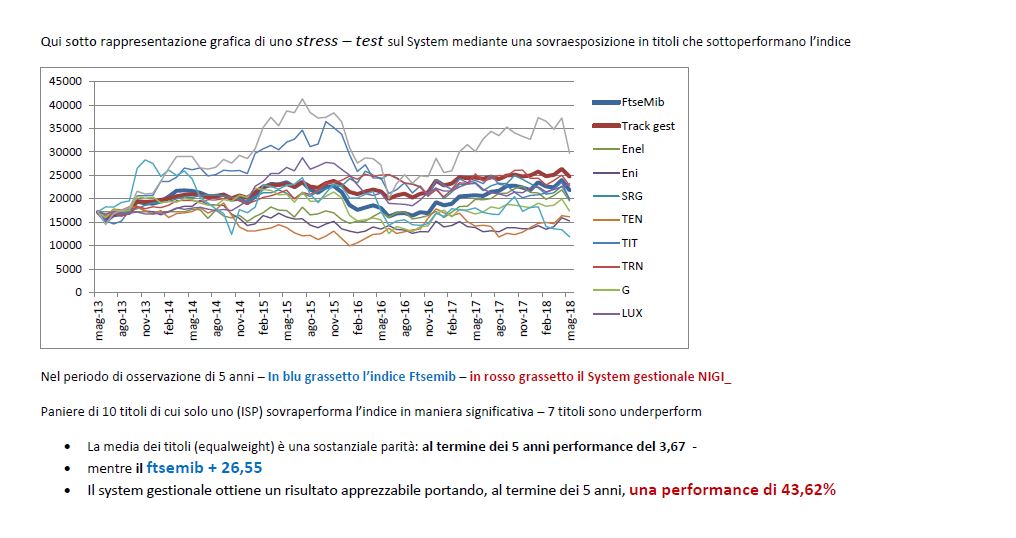

Stressando il nostro sistema per validare la stategia abbiamo fatto una simulazione sui titoli che hanno fatto peggio dell’indice, lo hanno sottoperformato.

I 7 titoli hanno performato il 3.67%

Il FtseMib ha performato il 26.55% (vedi sopra)

AlgoSurfingWave 43,62% (sui 7 titoli campione)

Abbiamo avuto una OverPerformance del

+39,95% sui 7 titoli peggiori dell’indice

+55,65% sui titoli del paniere FtseMib

Sicuramente è difficile arrivare a questi risultati se non si vivono giornalmente i mercati finanziari.

Questi risultati sono frutto di tante variabili e errori commessi in più di 30 anni di Borsa, che sono stati confluiti in un software che ci aiuta principalmente a tenere a bada le nostre emozioni.

Guadagnare in borsa è semplicissimo,

basta comprare a prezzi bassi e vendere a prezzi alti

Perchè non lo fai?

John Templeton